La crisis: deuda y riqueza real

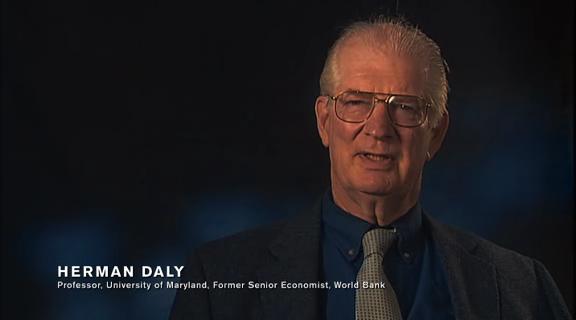

Por Herman Daly

Artículo publicado por el Bank Information Center [0], enero 2009

Traducido al castellano para EcoPolítica por Jorge Crosa

La debacle financiera actual no es realmente una crisis “de liquidez” como a menudo se la llama eufemísticamente. Es una crisis de crecimiento desorbitado de los activos financieros con respecto al crecimiento de la riqueza real, algo bastante más parecido a lo contrario de una liquidez muy reducida. Los activos financieros han crecido una gran cantidad de veces más que la economía real: el papel que se intercambia por papel es ahora 20 veces más grande que los intercambios de papel por productos reales. No debería sorprender que el valor relativo de los activos financieros inmensamente más abundantes haya caído en términos de los activos reales. La riqueza real es concreta; los activos financieros son abstracciones; la riqueza real existente está gravada por la cantidad de deuda futura. El valor de la riqueza real actual ya no es más suficiente para servir de prenda para garantizar la deuda que crece de forma explosiva. En consecuencia la deuda se está devaluando en términos de la riqueza existente. Nadie está ya más ansioso por cambiar riqueza actual por deuda, ni siquiera a tasas elevadas de interés. Esto se debe a que la deuda vale mucho menos, no porque no haya suficiente dinero o crédito, o porque “los bancos no están prestándose unos a otros”, como a menudo dicen los comentaristas.

¿Puede la economía crecer suficientemente rápido en términos reales para compensar el aumento masivo de la deuda?. Dicho con una sola palabra, no. Como señaló en 1926 Frederick Soddy (Premio Nobel de Química y economista underground), “uno no puede estar contraponiendo permanentemente una convención humana absurda como la del crecimiento espontáneo de la deuda [el interés compuesto] a la ley natural del decrecimiento espontáneo de la riqueza [entropía]”. La población de “cerdos negativos” (deuda) puede crecer ilimitadamente dado que no es más que un número; la población de “cerdos positivos” [1] (riqueza real) enfrenta serias limitaciones físicas. Lo que subyace a la crisis es haberse dado cuenta de que el sentido común de Soddy era correcto, aunque nadie lo admita públicamente. El problema no es poca liquidez sino demasiados cerdos negativos engordando demasiado rápidamente, con respecto a la cantidad de cerdos positivos cuyo crecimiento está constreñido por sus tractos digestivos, su período de gestación y los espacios para instalar pocilgas. También sucede que hay demasiados cerdos de dos patas en Wall Street, pero este es otro tema.

El crecimiento de la riqueza real está limitado por la escasez creciente de recursos naturales, tanto por el lado de los suministros (agotamiento del petróleo) como por el de los desperdicios (la capacidad que tiene la atmósfera de absorber CO2). Además, el desplazamiento de la naturaleza y de los objetos viejos para hacer sitio para los objetos nuevos resulta crecientemente oneroso a medida que el mundo se va llenando. La creciente desigualdad de la distribución del ingreso impide que la mayor parte de la gente compre muchos objetos nuevos, excepto a crédito (más deuda). Los costes marginales del crecimiento es probable que actualmente excedan los beneficios marginales, por lo que el crecimiento físico real nos hace más pobres, no más ricos (el coste de alimentar y cuidar los cerdos adicionales es mayor que el beneficio extra). Para mantener la ilusión de que el crecimiento nos está haciendo más ricos diferimos los costes emitiendo valores financieros de manera prácticamente ilimitada, olvidándonos convenientemente de que esos llamados valores son, para la sociedad en conjunto, hipotecas o deudas que se deberán pagar con el futuro crecimiento real. Ese crecimiento futuro real es muy dudoso y en consecuencia recurrir a él sirve de poco, con independencia de la liquidez.

¿Qué es lo que hizo posible que los valores financieros simbólicos llegaran a estar tan desconectados de la riqueza subyacente que simbolizan? Primero está el hecho de que nuestro dinero son billetes sin respaldo ni garantía emitidos por un gobierno, dinero fiduciario. A pesar de todas sus desventajas, un producto empleado como dinero (el oro) estaba por lo menos amarrado a la realidad por un coste real de producción. En segundo lugar, nuestro sistema bancario de reserva fraccionario admite que al dinero fiduciario emitido por el gobierno, se acumule de manera piramidal dinero bancario (depósitos a la vista). Tercero, la compra de acciones y “derivados” en margen [2] hace posible la acumulación piramidal adicional de activos financieros sobre la cantidad de dinero ya multiplicada. Además la deuda contraída mediante las tarjetas de crédito expande la provisión de cuasi-dinero, como lo hacen otras “innovaciones” financieras que fueron diseñadas para eludir la regulación de los bancos comerciales y de la oferta de dinero, que tiene por objeto cuidar del interés público. No estoy a favor de que se vuelva al dinero-producto, al dinero de pleno valor, pero seguramente sí apoyaría que a los bancos se les exija tener el 100% de reservas (que se alcanzaría gradualmente) así como que se ponga fin a la práctica de comprar acciones en margen. Todos los bancos deberían ser intermediarios financieros que prestaran el dinero de los depositantes y no máquinas de crear dinero surgido de la nada y de prestarlo con interés. Si cada dólar invertido representara un dólar previamente ahorrado, restableceríamos el equilibrio entre inversión y abstinencia de los economistas clásicos. Si la abstinencia tuviera que anteceder a la inversión se tolerarían menos inversiones estúpidas o deshonestas. Por supuesto los economistas del crecimiento proferirán alaridos diciendo que esto disminuiría el crecimiento del PIB. Que así sea ya que el crecimiento marginal como lo medimos en la actualidad ha devenido antieconómico.

La agrupación de hipotecas de diferentes calidades en conjuntos opacos y mezclados debería prohibirse. Una de las premisas básicas de un mercado eficiente y con un precio que tenga significado es un producto homogéneo. Por ejemplo, tenemos el mercado del maíz número 2 y el precio correspondiente, no el mercado y el precio de un agregado aleatorio de diversos granos. Sólo gente que no entiende nada acerca de los mercados o que está cometiendo concientemente una estafa pudo haber comprado o vendido estos revoltijos imprecisos. No obstante los genios matemáticos de la agregación de Wall Street lo hicieron y ahora parecen sorprendidos por su incapacidad para justipreciar estos “valores” idiotas.

Y es muy importante en todo este asunto el déficit de nuestra balanza comercial, que ha hecho posible que consumamos como si verdaderamente estuviéramos creciendo, en lugar de estar acumulando deuda. Hasta el momento nuestros socios comerciales con excedente han estado dispuestos a prestarnos los dólares que obtuvieron de nosotros comprando bonos del tesoro, es decir más deuda “garantizada” por derechos sobre una riqueza que todavía no existe. Por supuesto que ellos también compran valores reales y la capacidad de obtener beneficios en el futuro. Mientras tanto, nuestros brillantes gurús económicos continúan predicando la desregulación tanto del sector financiero como del comercio internacional (es decir, el “libre” comercio). Algunos hemos estado manifestando desde hace mucho tiempo que este comportamiento era torpe, insostenible, antipatriótico y probablemente delictivo. Quizá estábamos en lo correcto. El próximo paso será el repudio de la deuda que no se pueda rescatar, ya sea directamente con la bancarrota de los bancos y la confiscación o, indirectamente, con la inflación.

—

Notas

[0] Organización no gubernamental orientada a influir en el Banco Mundial y otras instituciones financieras internacionales para promover la justicia social y económica y la sostenibilidad ecológica.

[1] La referencia a los “cerdos” proviene de un ejemplo que da Soddy en su libro Wealth, Virtual Wealth and Debt (Riqueza, riqueza virtual y deuda), publicado en 1926. (N. del T.)

[2] La compra “en margen” se caracteriza por hacerse, en parte, con un préstamo que el agente bursátil que realiza la venta hace al comprador. (N. del T.)